Lohnsteuerbescheinigung

Was ist eine Lohnsteuerbescheinigung?

Mithilfe der Lohnsteuerbescheinigung sieht die Arbeitnehmer:in, welche Lohnnebenkosten w.z.B. Lohnsteuer oder Sozialversicherung der Arbeitgeber tatsächlich vom Gehalt seiner Mitarbeitenden abführt. Die Bescheinigung dient dabei als Nachweis gegenüber den Finanzbehörden. Die Lohnsteuerbescheinigung ist ein wichtiges Dokument für die Arbeitnehmer:in für die Steuererklärung.

Bis wann muss die Lohnsteuerbescheinigung der Arbeitnehmer:in bereitgestellt werden?

Üblicherweise wird der Arbeitnehmer:in einmal jährlich nach Ablauf eines Kalenderjahres die Lohnsteuerbescheinigung, auch LSB genannt, bereitgestellt. Dies hat spätestens bis zum letzten Tages des Monats Februar im Folgejahr zu erfolgen. Seit 2013 ersetzt sie die Lohnsteuerkarte.

Wofür wird eine Lohnsteuerbescheinigung benötigt?

Arbeitnehmer:innen benötigen die Lohnsteuerbescheinigung für ihre Einkommenssteuererklärung sowie eventuell auch als Nachweis gegenüber Banken oder Finanzbehörden.

In der Lohnsteuerbescheinigung sind neben dem Einkommen auch andere finanzielle Informationen w.z.B. Freibeträge, Steuerklassen oder Steuermerkmale erkennbar. Auch diese können wichtige Informationen für finanzielle Entscheidungen sein.

Lohnsteuerkarte von Lohnsteuerbescheinigung abgelöst

Ursprünglich oblag der Lohnsteuerkarte aus Papier die Dokumentation der Sozialabgaben. Seit 2013 werden diese Informationen mit der elektronischen Lohnsteuerkarte gespeichert und übermittelt.

Der Arbeitgeber behält die Lohnsteuern vom Bruttolohn ein und zahlt nur den Nettolohn an die Arbeitnehmer:in aus.

Die elektronische Lohnsteuerkarte beinhaltet die elektronischen Lohnsteuerabzugsmerkmale, auch ELStAM genannt. Dazu gehören unter anderem der Familienstand, die Anzahl der Kinder oder auch die Religionszugehörigkeit. Diese ELStAM Informationen befinden sich auch auf der Lohnsteuerbescheinigung.

Inhalt einer Lohnsteuerbescheinigung

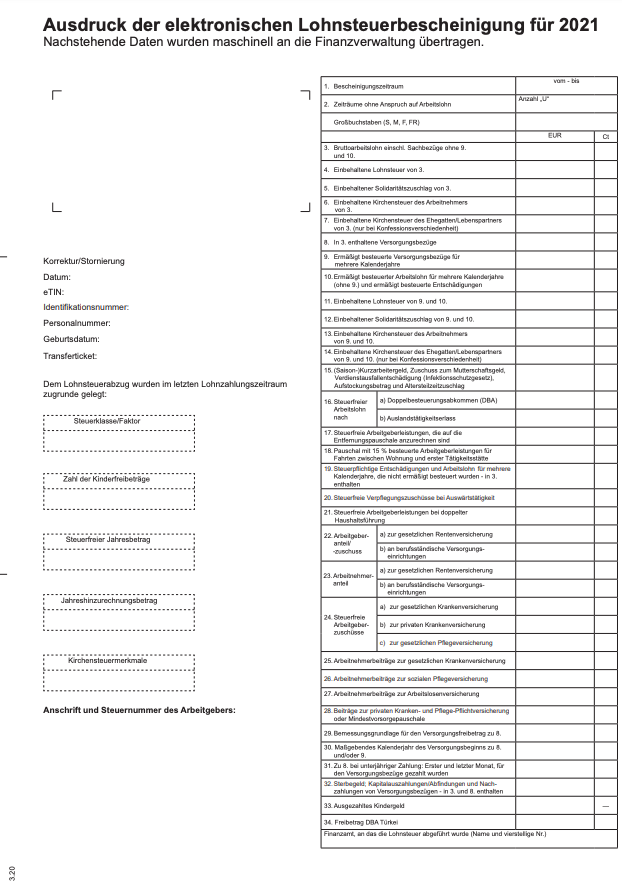

Auf der Lohnsteuerbescheinigung befinden sich viele Informationen, die für die Steuererklärung wichtig sind. Zum besseren Verständnis erklären wir nun alle Informationen und Bestandteile im Details:

Die linke Seite der Lohnsteuerbescheinigung

- Den Namen und Anschrift der Arbeitnehmer:in

- eTIN Die elektronische Transfer-Identifikationsnummer, die wichtig für den Datenaustausch und Abgleich mit dem Finanzamt ist.

- Die Personalnummer von der Arbeitgeber:in

- Das Geburtsdatum der Arbeitnehmer:in was wichtig zur Berechnung der Steuer- und Sozialabgaben ist.

- Die Steuerklasse der Arbeitnehmer:in

- Steuer-Identifikationsnummer

- Personalnummer aus der Personalabteilung

- Die Kinderfreibeträge entsprechend der Kinder für die Kindergeldanspruch besteht.

- Die Lohnsteuerfreibeträge Diese können in definierten Fällen auf Antrag hinterlegt werden und reduzieren die Steuerhöhe.

- Die Kirchensteuermerkmale die je nach Religionszugehörigkeit einbehalten werden

- Anschrift & Steuernummer der Arbeitgeber:in

Achtung: Bei einem Minijob wird meist keine Lohnsteuerbescheinigung ausgestellt, da hier Sozialversicherungsbeiträge und Lohnsteuer wegfallen.

Die rechte Seite der Lohnsteuerbescheinigung

In diesem Bereich stehen die entsprechenden Vergütungen und Abzüge, die dann in der Steuererklärung genannt werden müssen. Zur besseren Übersicht gibt es eine Durchnummerierung, um sich in den Steuerformularen später besser zurechtzufinden.

- Bescheinigungszeitraum: Der Zeitraum der Beschäfitgung der Arbeitnehmer:in.

- Zeiträume ohne Anspruch auf Arbeitslohn: Anzahl der Tage, an dem es mehr als fünf aufeinanderfolgenden Arbeitstage keinen Anspruch auf Arbeitslohn gab.

- Der steuerpflichtige Bruttoarbeitslohn inklusive Sachbezüge

- Die einbehaltene Lohnsteuer

- Der einbehaltene Solidaritätszuschlag

- Die einbehaltene Kirchensteuer

- Einbehaltene Kirchensteuer des Ehegatten/Lebenspartners (bei Konfessionsverschiedenheit)

- Im Bruttoarbeitslohn (3) enthaltene Versorgungsbezüge: Z.B. betriebliche Altersvorsorge.

- Ermäßigt besteuerte Versorgungsbezüge für mehrere Kalenderjahre

- Ermäßigt besteuerter Arbeitslohn für mehrere Kalenderjahre und ermäßigte besteuerte Entschädigungen: Z.B. Abfindungen oder Jubiläumsbonus

- Einbehaltene Lohnsteuer von 9 und 10

- Einbehaltener Solidaritätszuschlag von 9 und 10

- Einbehaltene Kirchensteuer des Arbeitnehmers von 9 und 10

- Einbehaltene Kirchensteuer des Ehegatten/Lebenspartners von 9 und 10

- (Saison-) Kurzarbeitergeld, Zuschuss zum Mutterschaftsgeld etc.: z.B.: Kurzarbeitergeld, Zuschuss zum Mutterschaftsgeld, Zuschuss bei Beschäftigungsverbot für die Zeit vor oder nach einer Entbindung uvm.

- Steuerfreier Arbeitslohn: Einkommen aus einer Auslandstätigkeit, die entweder laut Doppelsteuerabkommen (16a) oder Auslandstätigkeitserlass (16b) von der Lohnsteuer befreit sind.

- Steuerfreie Arbeitgeberleistungen, die auf die Entfernungspauschale anzurechnen sind: Bezuschung oder Bezahlung Arbeitsweg.

- Pauschal besteuerte Arbeitgeberleistungen für Fahrten zwischen Wohnung und erster Tätigkeitsstätte: Z.B. Entfernungspauschale mit 15 % pauschal Besteuerung.

- Steuerpflichtige Entschädigungen und Arbeitslohn für mehrere Kalenderjahre, die nicht ermäßigt besteuert wurden (in 3 enthalten)

- Steuerfreie Verpflegungszuschüsse bei Auswärtstätigkeiten z.B. bei Auswärtstätigkeiten

- Steuerfreie Arbeitgeberleistungen bei doppelter Haushaltsführung: z.B. Fahrtkosten, Verpflegungsmehraufwendungen, Aufwendungen für die Zweitwohnung und Umzugskosten.

- Arbeitgeberanteil/ -zuschuss: Der Arbeitgeberanteil +zur gesetzlichen Rentenversicherung.

- Arbeitnehmeranteil: Hier wird der Arbeitnehmeranteil zur gesetzlichen Rentenversicherung.

- Steuerfreie Arbeitgeberzuschüsse: z.B. von der Arbeitnehmer:in in die gesetzliche Krankenversicherung (a), zur privaten Krankenversicherung (b) oder zur gesetzlichen Pflegeversicherung (c).

- Arbeitnehmerbeiträge zur gesetzlichen Krankenversicherung

- Arbeitnehmerbeiträge zur sozialen Pflegeversicherung

- Arbeitnehmerbeiträge zur Arbeitslosenversicherung

- Beiträge zur privaten Kranken- und Pflege-Pflichtversicherung oder Mindestvorsorgepauschale

- Bemessungsgrundlage für den Versorgungsfreibetrag zu 8

- Maßgebendes Kalenderjahr des Versorgungsbeginns zu 8 und / oder 9

- Zu 8 bei unterjähriger Zahlung: Erster und letzter Monat, für den Versorgungsbezüge gezahlt werden

- Sterbegeld, Kapitalauszahlungen / Abfindungen und Nachzahlungen von Versorgungsbezügen – in 3 und 8 enthalten: z.B. Sterbegeld

- Ausgezahltes Kindergeld

- Freibetrag DBA Türkei: Das Doppelbesteuerungsabkommen soll verhindern, dass Personen mit Einkünften in beiden Ländern doppelt versteuert werden. Die Arbeitgeber:in hinterlegt hier den Freibetrag von Versorgungsbezügen.

Wann erhalten Sie die Bescheinigung?

Die Lohnsteuerbescheinigung wird ab Dezember bis spätestens Februar des Folgejahres vom Arbeitgeber an den Arbeitnehmer übermittelt. Liegt bis dahin kein Dokument vor, ist es sinnvoll nachzufragen. Üblicherweise gibt es auch eine monatliche Lohnabrechnung, die jedoch nur eine Ergänzung zur finalen Lohnsteuerbescheinigung ist.

Gab es einen Arbeitgeberwechsel, dann kann es vorkommen, dass der alte Arbeitgeber die Bescheinigung schon vorher an den ehemaligen Mitarbeitenden schickt.

Hat jemand Arbeitslosengeld erhalten, dann erhält derjenige die Lohnsteuerabrechnung vom Arbeitsamt. Diese kommt meist bis Ende Februar und dabei spielt es keine Rolle, ob derjenige einen Monat oder 12 Monate Arbeitslosengeld bezogen hat.

Was bedeuten die Großbuchstaben in der zweiten Zeile?

Großbuchstaben in Zeile 2 sind eine Codierung, die wir in den kommenden Absätzen erläutern:

- U → Durch z.B. Kranken oder Elterngeld war die Lohnzahlung für mindestens 5 aufeinanderfolgenden Tagen unterbrochen.

- F → Steuerfreie Sammelbeförderungen wurden in der ersten Arbeitsstätte durchgeführt.

- M →Bei einer Auswärtstätigkeit wurden der Arbeitnehmer:in Mahlzeiten bereitgestellt.

- S → Wird hinterlegt, wenn eine Arbeitgeber:in die Lohnsteuer von einem sonstigen Bezug errechnet. Dabei bleibt der Arbeitslohn aus anderen Arbeitsverhältnissen in diesem Zeitraum unberücksichtigt.

- FR → Erst ab 2017 verfügbar. Relevant für französische Grenzgängern, bei denen vom Lohnsteuerabzug abzusehen ist.

Wer bekommt eine Lohnsteuerbescheinigung?

Lohnsteuerbescheinigungen sind für alle sozialversicherungspflichtig beschäftigten Arbeitnehmer:innen auszustellen.

Eine Ausnahme sind Arbeitnehmer:innen in einem Minijob-Arbeitsverhältnis. Eine Bescheinigung muss hier nicht ausgestellt werden, sollte die Beschäftigung pauschal versteuert werden. Die Arbeitnehmer:in muss in diesem Fall diese auch nicht mehr in der Steuererklärung angeben.

Lohnsteuerbescheinigung verloren oder fehlerhaft?

Haben Sie die Bescheinigung nicht erhalten oder ist sie sogar verloren gegangen, dann empfiehlt es sich, einfach in der zuständigen Personalabteilung des Arbeitgebers nachzufragen. Treten Fehler auf, dann sollten Sie diese mit dem Arbeitgeber besprechen und in der Steuererklärung vermerken.

Beim Finanzamt angezeigt Fehler müssen bewiesen werden. Die Bescheinigung dient Ihnen und auch dem Finanzamt lediglich als Orientierung für die Steuererklärung. Rechtlich bindend hingegen ist nur die Steuererklärung selbst sowie der anschließende Steuerbescheid.

Wie lange muss eine Lohnsteuerbescheinigung aufbewahrt werden?

Aus Sicht der Arbeitnehmer:in ist die Lohnsteuerbescheinigung der Jahresabschluss. Idealerweise wird diese Bescheinigung bis zum Renteneintritt aufgehoben, denn sie ist auch die Grundlage zur Berechnung der Rente. Um später ggfls. einen zu geringen Rentenanspruch anfechten zu können, empfiehlt es sich daher diese Bescheinigung als Nachweise aufzuheben.

Auch als Nachweise sehr wichtig

Es empfiehlt sich, die Lohnsteuerbescheinigungen sowie die Steuerbescheide sorgfältig abzuheften und aufzubewahren. Sie können als Nachweis für Folgendes dienen:

- Antrag auf Elterngeld

- Pflege von Angehörigen

- Kindergartenplatz

- BAföG-Antrag des Kindes

- sonstige Anträge

Disclaimer

Wir möchten Sie darauf hinweisen, dass die Texte dieser Internetseite und damit verbundenen Beiträge zu unverbindlichen Informationszwecken bereitgestellt werden und keine Steuer- oder Rechtsberatung im eigentlichen Sinne darstellen. Wir empfehlen im Einzelfall immer eine spezifische Rechtsberatung, die auf die Belange und Bedingungen der jeweiligen Situation eingeht. Die Informationen sind nach bestem Wissen und Gewissen bereitgestellt und ohne Gewähr auf Korrektheit, Vollständigkeit und Gültigkeit.